Já expliquei neste artigo como funciona a regra vigente da Receita Federal para declaração e pagamento de imposto sobre criptomoedas. Mas agora uma novidade está em tramitação em Brasília: está disponível no site da Receita a Consulta Pública nº 6 que trata de criação de obrigação acessória para que as exchanges de criptoativos prestem informações de interesse da Receita Federal do Brasil relativas às operações envolvendo criptoativos, além de prever a declaração por parte de pessoas físicas e jurídicas quando utilizarem exchanges no exterior ou não utilizarem ambientes disponibilizados por exchanges para as transações envolvendo criptoativos. O período para a contribuição é de 31/10/2018 às 08:00hs a 19/11/2018 às 18:00hs.

Segundo a publicação, observa-se um aumento significativo do mercado de criptoativos nos últimos anos, o que demonstra a relevância do mercado de criptoativos no País, principalmente para a administração tributária, tendo em vista que as operações estão sujeitas à incidência do imposto de renda sobre o ganho de capital porventura auferido. Ademais, tem sido noticiado pela mídia a utilização de criptoativos em operações de sonegação, de corrupção e de lavagem de dinheiro, não somente mundo afora, mas também no Brasil.

Quanto às ações tomadas por outros países, a publicação cita o caso da Austrália, onde foi imposto às exchanges obediência a normas de identificação, mitigação e combate à lavagem de dinheiro e ao financiamento ao terrorismo. Dentro os principais pontos da norma, destacam-se a necessidade de identificação das identidades dos clientes, a manutenção dos arquivos por sete anos e o repasse das operações acima de determinado valor (U$$ 10.000,00) para o órgão responsável pelo combate à lavagem de dinheiro.

O texto cita ainda o caso da Coreia do Sul em que o estado exigiu cobrança de impostos das exchanges que totalizaram aproximadamente 24% das receitas auferidas e que, para poderem operar no território daquele país, seria necessário, por parte das exchanges, garantir que os fundos dos clientes fossem mantidos separadamente, confirmar a identidade dos usuários, estabelecer um sistema adequado de combate à lavagem de dinheiro e aumentar a transparência divulgando detalhes da transação ao público.

Dessa forma, a Receita Federal entende que a instituição dessa obrigação acessória, para que as exchanges prestem informações relativas às operações de compra e venda de criptoativos, vai na linha de viabilizar a verificação da conformidade tributária, além de aumentar os insumos na luta pelo combate à lavagem de dinheiro e corrupção, produzindo, também, um aumento da percepção de risco em relação a contribuintes com intenção de evasão fiscal.

Exposição de Motivos

Propõe-se a criação de obrigação acessória para que as exchanges de criptoativos (empresas que negociam e/ou viabilizam as operações de compra e venda de criptoativos) prestem informações de interesse da Secretaria da Receita Federal do Brasil (RFB) relativas às operações envolvendo criptoativos, além de prever a declaração por parte de pessoas físicas e jurídicas quando utilizarem exchanges no exterior ou não utilizarem ambientes disponibilizados por exchanges para as transações envolvendo criptoativos.

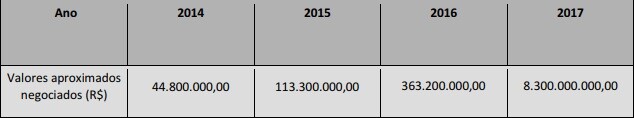

Preliminarmente, observa-se, no Brasil, um aumento significativo do mercado de criptoativos nos últimos anos. Ainda em 2017, os clientes de exchanges superaram o número de usuários inscritos na bolsa de valores de São Paulo. Para efeitos de visualização desse importante e constante crescimento, a tabela abaixo reproduz os valores anuais negociados, em reais, de um dos principais ativos negociados no Brasil, o Bitcoin.

Valores Anuais Negociados de Bitcoin

Nesse contexto, destaca-se o fato de que apenas no mês de dezembro de 2017 o total movimentado no Brasil, relativo a compras e vendas de Bitcoin, atingiu o patamar de 4 (quatro) bilhões de reais, com o ativo em média negociado a aproximadamente R$ 49.000,00 (quarenta e nove mil reais). Em apenas um dia de dezembro de 2017 (dia 22), as operações alcançaram o valor de R$ 318.000.000,00 (trezentos e dezoito milhões de reais), em um total de 79 mil operações. Para 2018, a previsão é que as negociações atinjam um valor entre 18 e 45 bilhões de reais.

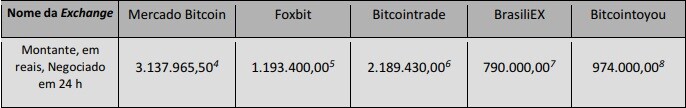

Ainda no sentido de demonstrar a importância desse mercado no Brasil, a tabela abaixo traz os dados relativos ao montante negociado, para o ativo Bitcoin, por algumas das principais exchanges, no intervalo de 24 (vinte e quatro) horas.

Valores Negociados de Bitcoin, em reais, no intervalo de 24 horas

Os números, e o crescimento anual dos mesmos, demonstram a relevância do mercado de criptoativos no País, principalmente para a administração tributária, tendo em vista que as operações estão sujeitas à incidência do imposto de renda sobre o ganho de capital porventura auferido. Ademais, destaca-se, conforme noticiado pela imprensa, que os criptoativos têm sido utilizados em operações de sonegação, de corrupção e de lavagem de dinheiro, não somente mundo afora, mas também no Brasil

A busca de determinados agentes pelo anonimato, que se configura como um dos principais atrativos para o uso de determinados criptoativos, deve sempre ser combatida, inclusive pela autoridade tributária, a fim de aumentar o risco da prática criminosa.

Quanto às ações tomadas por outros países, podemos citar o caso da Austrália, onde foi imposto às exchanges obediência a normas de identificação, mitigação e combate à lavagem de dinheiro e ao financiamento ao terrorismo. Dentro os principais pontos da norma, destacam-se a necessidade de identificação das identidades dos clientes, a manutenção dos arquivos por sete anos e o repasse das operações acima de determinado valor (U$$ 10.000,00) para o órgão responsável pelo combate à lavagem de dinheiro.

No caso da Coreia do Sul, em janeiro de 2017, o estado exigiu cobrança de impostos das exchanges que totalizaram aproximadamente 24% das receitas auferidas e que, para poderem operar no território daquele país, seria necessário, por parte das exchanges, garantir que os fundos dos clientes fossem mantidos separadamente, confirmar a identidade dos usuários, estabelecer um sistema adequado de combate à lavagem de dinheiro e aumentar a transparência divulgando detalhes da transação ao público.

Em relação a Europa, a Comissão Europeia propôs que as trocas de criptoativos e as carteiras digitais devem estar sujeitas a regulamentação, a fim de evitar a evasão fiscal. Nos Estados Unidos, a nível estadual, Nova Iorque criou regime específico de licenciamento aplicáveis às exchanges, enquanto o Texas aplica as leis e os regulamentos existentes para o setor financeiro.

Por fim, com a instituição de obrigação acessória para que as exchanges prestem informações relativas às operações de compra e venda de criptoativos, busca-se viabilizar a verificação da conformidade tributária, além de aumentar os insumos na luta pelo combate à lavagem de dinheiro e corrupção, produzindo, também, um aumento da percepção de risco em relação a contribuintes com intenção de evasão fiscal.

Regras Propostas

DA OBRIGATORIEDADE DE ENTREGA

Está obrigada à entrega das informações:

I – a exchange de criptoativos domiciliada para fins tributários no Brasil;

II – a pessoa física ou jurídica residente ou domiciliada no Brasil quando:

a) as operações forem realizadas em exchanges domiciliadas no exterior; ou

b) as operações não forem realizadas em exchange.

Na hipótese prevista no item II, as informações deverão ser prestadas sempre que o valor mensal das operações, isolado ou conjuntamente, ultrapassar R$ 10.000,00 (dez mil reais).

DO PRAZO DE APRESENTAÇÃO DAS INFORMAÇÕES

As informações deverão ser enviadas à RFB mensalmente até 23h59min59s (vinte e três horas, cinquenta e nove minutos e cinquenta e nove segundos), horário de Brasília:

I – do último dia útil do mês-calendário subsequente àquele em que ocorreu o conjunto de operações realizadas com criptoativos;

II – do último dia útil do mês de janeiro do ano-calendário subsequente.

O primeiro conjunto de informações a ser entregue será referente às operações realizadas em XX de XX. A transmissão das informações não dispensa o declarante da obrigação de guardar os documentos e manter os sistemas de onde elas foram extraídas.

DAS INFORMAÇÕES DE COMPRA E VENDA DE CRIPTOATIVO

Deverão ser informados para cada operação:

I – Para exchange de criptoativos domiciliada para fins tributários no Brasil:

a) a data da operação;

b) o tipo de operação, conforme Anexo Único;

c) os titulares da operação;

d) os criptoativos usados na operação;

e) a quantidade de criptoativos negociados, em unidades;

f) o valor da operação, em reais, excluídas as taxas de serviço cobradas para a execução da operação;

g) o valor das taxas de serviços cobradas para a execução da operação, em reais, quando houver;

II – Para pessoa física ou jurídica residente ou domiciliada no Brasil:

a) a identificação da exchange;

b) a data da operação;

c) o tipo de operação, conforme Anexo Único;

d) os criptoativos usados na operação;

e) a quantidade de criptoativos negociados, em unidades;

f) o valor da operação, em reais, excluídas as taxas de serviço cobradas para a execução da operação;

g) o valor das taxas de serviços cobradas para a execução da operação, em reais, quando houver.

DAS PENALIDADES

A pessoa que deixar de prestar as informações a que estiver obrigada, ou que prestá-las fora dos prazos fixados, ou que omitir informações ou prestar informações inexatas, incompletas ou incorretas, ficará sujeita às seguintes multas, conforme o caso:

I – pela prestação extemporânea:

a) R$ 500,00 (quinhentos reais) por mês ou fração de mês, se o declarante for pessoa jurídica em início de atividade, imune ou isenta, optante pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições devidos pelas Microempresas e Empresas de Pequeno Porte (Simples Nacional), instituído pela Lei Complementar nº 123, de 14 de dezembro de 2006, ou que na última declaração apresentada tenha apurado o Imposto sobre a Renda da Pessoa Jurídica (IRPJ) com base no lucro presumido;

b) R$ 1.500,00 (mil e quinhentos reais) por mês ou fração de mês, se o declarante for pessoa jurídica; e

c) R$ 100,00 (cem reais) por mês ou fração, se pessoa física; e

II – pela omissão de informações, pela prestação de informações inexatas, incompletas ou incorretas ou por não prestar as informações a que estiver obrigado:

a) 3% (três por cento) do valor da operação a que se refere a informação omitida, inexata, incorreta ou incompleta, não inferior a R$ 100,00 (cem reais), se o declarante for pessoa jurídica; ou

b) 1,5% (um inteiro e cinco décimos por cento) do valor da operação a que se refere a informação omitida, inexata, incorreta ou incompleta, se o declarante for pessoa física.

A multa prevista na alínea “a” será reduzida em 70% (setenta por cento) se o declarante for pessoa jurídica optante pelo Simples Nacional.

A multa prevista na alínea “b” será aplicada também, em caso de apresentação das informações fora do prazo, à pessoa jurídica que na última declaração tenha utilizado mais de uma forma de apuração do lucro ou tenha realizado operação de reorganização societária.

A multa prevista no item I será reduzida à metade nos casos em que a obrigação acessória for cumprida antes de qualquer procedimento de ofício.