Em investimentos, a estratégia “Alocação de Ativos” busca otimizar a relação entre o risco e o retorno através do dimensionamento dos recursos investidos nos diversos ativos financeiros disponíveis no mercado. Em outras palavras, o método de alocação de ativos preconiza que o investidor deve procurar diversificar seus investimentos em consonância com sua tolerância ao risco, metas de vida e horizonte de tempo. Estudos acadêmicos mostram que mais de 90% da variação do retorno de uma carteira de investimentos no longo prazo é atribuída a sua alocação de ativos. A parte restante – menos de 10% – é atribuída ao market timing e à escolha pontual de determinados ativos financeiros.

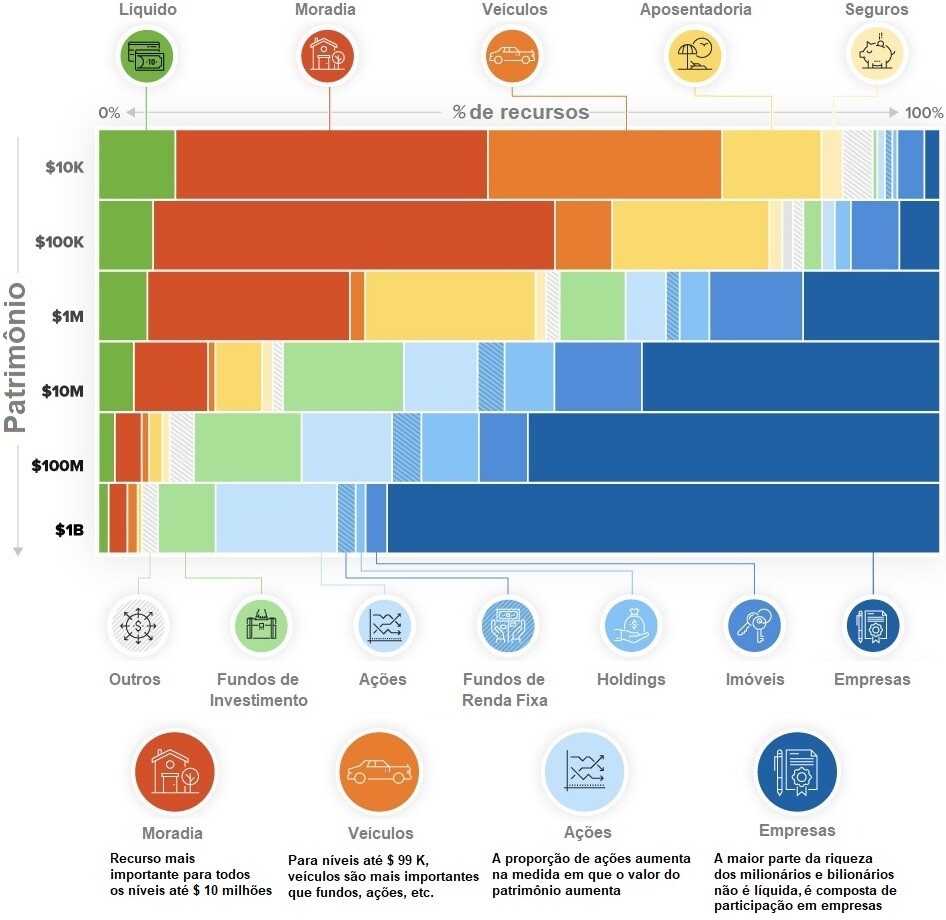

Expandindo um pouco mais a análise e considerando todos os recursos físicos e financeiros de posse de um grupo de pessoas, podemos perceber que a proporção de cada ativo no conjunto varia de acordo com o patrimônio do indivíduo. É o que demonstra o gráfico “What Assets Make Up Wealth? (Que Recursos Constroem Riqueza?)” publicado no site americano Visual Capitalist. O gráfico em questão apresenta uma visão da distribuição de recursos baseada em níveis de patrimônio líquido:

O patrimônio líquido de uma pessoa é composto de diversos recursos, mas como a proporção de recursos varia para uma pessoa que possui um patrimônio de apenas 10 mil dólares para uma pessoa que possui um patrimônio de 1 bilhão de dólares?

O valor líquido – a medida usada para avaliar a riqueza – é a soma de todos os ativos de uma pessoa após subtração de passivos (como empréstimos). Portanto, o patrimônio líquido pode ser composto por poupança líquida, ações, fundos de investimento, imóveis, veículos e muitos outros tipos de ativos. Mas como a composição do patrimônio líquido difere de uma pessoa com US $ 100 mil em valor líquido para um bilionário? O gráfico mostrado acima foi montado a partir de dados da Pesquisa do Federal Reserve de finanças do consumidor a partir de 2016.

Com base no trabalho original de Ben Weber da Windfall Data, as categorias de ativos do gráfico foram resumidas para torná-lo mais didático. Por exemplo, imóveis residenciais e imóveis não residenciais foram combinados em uma única categoria. Títulos, títulos de poupança e certificados de depósito foram incorporados em uma única categoria de investimento de renda fixa. O resultado final é uma composição de valor líquido para cada um dos seis diferentes segmentos de riqueza. Por exemplo, no nível $ 10k, todos os valores líquidos de $ 10k a $ 99k são agrupados, e assim por diante.

Analisando o gráfico, percebe-se que a composição da riqueza acaba variando consideravelmente entre os menores e maiores patrimônios líquidos :

Moradia: Esta é, de longe, a classe de ativos mais importante para todos os níveis de patrimônio líquido até US $ 10 milhões.

Veículos: Para o nível de patrimônio líquido de até $ 99k, o valor alocado em veículos é maior do que o alocado em investimentos, como pensões, fundos, ações, etc.

Ações: O investimento direto em ações aumenta na medida em que o patrimônio cresce, e os bilionários possuem uma parcela significativa de riqueza em ações.

Empresas: A maioria dos multimilionários ou bilionários não possuem liquidez no patrimônio e possuem a maior parte da sua riqueza em participações de empresas.

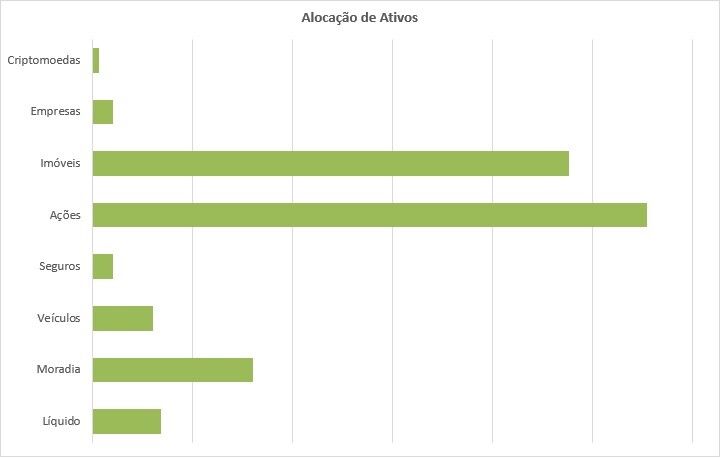

Minha Alocação de Ativos

Ao escrever este artigo fiquei curioso em saber como está minha alocação de ativos atual. Para isto plotei um gráfico que apresenta 8 classes de recursos que possuo hoje em conjunto com minha esposa:

Em criptomoedas, coloquei o valor em bitcoins que tenho hoje. Em empresas coloquei a minha participação societária na minha empresa de T.I. Em imóveis coloquei o valor atual que tenho em FIIs.

O valor líquido corresponde aos recursos que temos hoje em conta corrente, conta poupança e contas de corretoras. Como não tempos dívidas nem financiamentos, então podemos considerar que o total de ativos que possuímos hoje corresponde ao nosso patrimônio líquido.

Comparei minha alocação de ativos com as alocações apresentadas no primeiro gráfico deste artigo para tentar encontrar aquela que mais se assemelha. Porém concluí que estou totalmente fora da curva.

E você leitor, pode me dizer como está a distribuição de ativos em relação a seu patrimônio líquido?

A Alocação de Ativos ao Alcance de Todos

É importante ter em conta que a alocação de ativos nunca dirá a você qual o melhor investimento para seu dinheiro. Ela não o deixará rico do dia para a noite e não renderá conversas de altos ganhos na mesa do bar. Entretanto, a alocação de ativos é um método seguro que, a médio e longo prazo, tem um potencial de superar os melhores índices de mercado por um motivo muito simples: você vai usar muito mais a razão do que a emoção no gerenciamento de seu dinheiro.

Alocar nosso dinheiro em diversas classes de investimentos pressupõe uma diversificação.Todo excesso deve ser, entretanto, evitado. Diversificar de forma exagerada pode também causar problemas, como a falta de foco, uma maior demanda de seu tempo e um aumento na movimentação financeira, o que pode gerar um aumento de tarifas pagas a bancos e corretoras. É importante entender que o conceito da diversificação está muito ligado à ideia de gerenciamento de risco no mercado financeiro.

Sob o ponto de vida da diversificação na alocação de ativos, uma carteira de investimentos deverá ser organizada em quatro pilares:

- O pilar da renda fixa

- O pilar da renda variável

- O pilar do câmbio

- O pilar dos imóveis

Quem explica cada um destes pilares é o blogueiro André Azevedo no seu famoso artigo A Alocação de Ativos ao alcance de todos. Confira lá!

Como aprender operar opções de uma vez por todas!!!

Em 2020, o método “Double PUT Double CALL” do Clube do Pai Rico proporcionou ao Carlos Augusto Lippel um retorno de +21,83% (contra +2,92% do Ibovespa no mesmo período). Nada mau para uma estratégia que envolve pouco risco e te permite alavancar os resultados não é mesmo? Não perca tempo, as inscrições para o curso estão liberadas. Um curso criado com todo o carinho, na tentativa de entregar da forma mais simples, objetiva e direta possível, todo o conhecimento necessário para que você também possa adotar a estratégia que uso há anos.

Carlos Augusto Lippel é proprietário do Clube do Pai Rico, site que mantem há 19 anos e onde compartilha o conhecimento financeiro que adquiriu em toda sua jornada.

Grande Uo,

Pelo menos nos ativos eu pareço com os bilionários rs … muitas ações .. rs …

Abs,

Rodolfo Oshiro

Fala Rodolfo!

Ficou milionário e sumiu hein?!

Oi abacus. Muito seu site.

Poderia por gentileza me tirar uma dúvida. Acumulei um bom patrimônio e quero fazer ele render juros mensais para minha renda passiva (aposentadoria mesmo).

Qual caminho seguir.

Alocar em:

ações?

fiis?

td com cupom semestral?

existem outras opções de investimento que “renda mensalmente e que possa fazer retiradas mensais”?

Agradeço a atenção.

Ola Jr.

Poste sua dúvida neste grupo…

https://www.facebook.com/groups/sunoresearch/

Thank you, Mr. Satz.

Thanks

Uó,

Achei bem peculiar não haver RF no seu gráfico.

Abraços,

Oi Simplicidade!

Definitivamente não sou fã de renda fixa, rs.

Abraço!

Parabéns pelo artigo sobre alocação de ativos! Bem completo e didático.

Obrigado!

Vive de aluguel e se acha o investidor ah vá lavar a casa da cachorra!

Opa!

Poxa eu nem fiz ainda a porcentagem das minhas alocações, mas adianto que grande parte ainda está na “Renda Fixa”, mas melhorei, depois que entrei na blogosfera já tenho FIIs, Fundos de Investimento, enfim com o tempo vou pegando as “manhas”.

http://stiflerpobre.blogspot.com.br

Bem vindo ao Game Stifler!

Estou com 80% em FII, 18% em criptomoedas e 2% renda fixa.

FII é uma bomba-relógio, bancos e shoppings estão redefinindo seus gastos com locação.

Denis,

Bancos eu sabia, principalmente com a diminuição das agências. Mas os shoppings também?

Simplicidade e Harmonia

Bem agressivo em gari?!

Ábaco Líquido, parabéns pelo texto!

Eu curto bastante o tema de Alocação de Ativos, e também acredito que ela é a chave de otimização para a construção de riqueza no longo prazo.

Minha alocação agora é aproximadamente:

– Criptomoedas: 2%

– FIIs: 12%

– Seguros: 4%

– Aposentadoria: 14%

– RF/Líquido: 18%

– Ações: 50%

Eu utilizava somente um gráfico em barras para ponderar minha alocação de ativos, mas passei a utilizar também um em linhas inspirado no seu (um que vc separa Ações, RF e FIIs em linhas).

Abs!

Valeu MDEL!

Obrigado por compartilhar.

Excelente postagem Uó

Seria interessante montar o gráfico igual o primeiro, só em uma única barra.

Muito legal saber a divisão de recursos que existe no mundo.

Fala Vidinho,

Até ia fazer o gráfico daquela forma, mas não encontrei a função no Excel, sabe como fazer?

Abraço!

Parabéns pelo post UÓ,

Minha alocação 75% em ações, 20% em FII’s e 5% em RF. Nada líquido. Uso RE de emergência a renda fixa.

Estou parecido com os bilionários. kkkkkkkkk

Abraços.

kkk, mente bilionária. é isto aí!

Interessante o gráfico, Uó, embora não tenha entendido bem algumas coisas, como a diferenciação de empresas e ações. Veja que mesmo as pessoas com 10k possuem ambas. Você, com seu percentual de ações, não estaria representado em nenhum estrato rsrs

Abraço!

Fala André!

Minha tradução não ficou boa, rs. O artigo original definiu assim:

Stocks (ações): The proportion of directly-held stock

Business Interests (empresas): business equity…

Então entenda stocks (ações) como aqueles papéis que você compra via bolsa de valores e as demais participações que você por ventura tenha em outras empresas entenda como business interests ou business equity.

Abraço!

Muito bom esse artigo. É interessante notar como ao longo do tempo naturalmente mudamos a alocação da riqueza de bens para ativos geradores de renda.

No momento minha alocação é a seguinte:

30% imóveis(FII), 29% ações, 20% Títulos Públicos, 8% liquido (Reserva para emergências), 8% veículos e 5% investimentos em dólar.

Abraço!

Opa Rein!

Legal sua alocação, bem equilibrada.

Parabéns!

Excelente artigo sobre alocação de ativos, foi muito interessante o gráfico.

Abraço e bons investimentos.

Obrigado DIL!

Abraço!

Porque vc nao colocou os FII na categoria “fundo de i investimento”?

Abraco

Fala Zé!

Quando estava montando minha alocação fiquei com esta dúvida, afinal FIIs são fundos de investimento. Não seria errado ter colocado na categoria fundo de investimento, mas para ficar alinhado com o gráfico do site americano preferi colocar como imóveis. Na verdade o site americano chama esta categoria de Real State enquanto a categoria de fundos de investimentos (tradução minha) ele chama de Mutual Funds.

Lá nos E.U.A. existem os chamados “Real Estate Mutual Funds” que investem em REITs e ações relacionadas a imóveis, mas não sei se há algo lá como os nossos FIIs.

Em suma, talvez seja mais exato pensar em Real State como sendo imóveis físicos que você foi lá, comprou e registrou em cartório. Já os FIIs seriam de fato fundos de investimento baseados em imóveis assim como os Real estate mutual funds, apesar de que estes investem em ações e REITs, algo que os nossos FIIs não fazem.

Abraço!

Faço alguns investimentos mas em Day trade, É pouca a quantidade que ganho cerca de 300 a 500 reais por mês uso para completar minha renta. Mas atualmente minha renda vai toda pra pagar financiamentos e empréstimos uso o dinheiro do day trade para imprevistos

Fala Diego!

Quanto antes você se livrar destes empréstimos e financiamentos melhor. Dormirá muito mais tranquilo e sobrará uma graninha para investir em ativos sólidos.

Abraço!