A pergunta que dá título a este post deveria ser outra: “Ainda vale a pena investir na AmBev?” Além de tentar responder esta pergunta, neste artigo iremos entender como a maior cervejaria do mundo (controladora da AmBev) nasceu e evoluiu ao longo dos últimos anos com uma política agressiva de fusões e aquisições e como o homem mais rico do Brasil está envolvido nesta operação mundial que fatura bilhões de dólares anualmente.

A AmBev (Companhia de Bebidas das Américas) é a sucessora da Companhia Cervejaria Brahma e da Companhia Antarctica Paulista Indústria Brasileira de Bebidas e Conexos. A Antarctica foi fundada em 1885 e a Brahma em 1888. A AmBev foi constituída como Aditus Participações S.A. (“Aditus”) em 14 de setembro de 1998.

O principal negócio da companhia é o de cervejas, em que é líder em diversos mercados com marcas como Skol, Brahma, Antarctica, Quilmes, entre outras. Além disso, a empresa tem também operações de refrigerantes, com marcas próprias como Guaraná Antarctica e Fusion, entre outras, no Brasil e através de uma parceria com a PepsiCo em diversos países.

Em 1997, a Brahma adquiriu os direitos exclusivos para fabricar, vender e distribuir os refrigerantes da Pepsi no Nordeste do Brasil e em 1999, obteve os direitos exclusivos para fabricar, vender e distribuir os refrigerantes da Pepsi em todo o Brasil. Desde outubro de 2000, a AmBev detém direitos exclusivos de distribuir e engarrafar os refrigerantes da Pepsi no Brasil. Em janeiro de 2002, expandiu a parceria com a PepsiCo para incluir a fabricação, venda e distribuição do Gatorade.

Atualmente o portfólio de bebidas não-alcoólicas inclui também as marcas H2OH!, no mercado de águas com sabor, e Lipton Ice Tea, no mercado de chás gelados, também vendidas sob licença da PepsiCo. O contrato de franquia com a PepsiCo no Brasil vence em 2017, com renovações automáticas por prazos adicionais de dez anos. Adicionalmente, tem-se contratos de franquia com a Pepsi na Argentina, Bolívia, Uruguai, Peru e República Dominicana.

A expansão da companhia nas Américas começou em 1994, quando a Brahma deu início à sua presença internacional através de operações no segmento de cerveja na Argentina, Paraguai e Venezuela. Em 2003, após a formação da AmBev, a companhia acelerou sua expansão fora do Brasil através de uma transação com a Quinsa, estabelecendo uma presença de liderança nos mercados de cerveja da Argentina, Bolívia, Paraguai e Uruguai.

Ainda em 2003 e também ao longo de 2004 a AmBev efetuou uma série de aquisições em mercados como América Central, Peru, Equador e República Dominicana. No ano seguinte, a Companhia passou também a operar no mercado de cervejas do Canadá através da incorporação de uma controladora indireta da Labatt. Por fim, em maio de 2012, a AMBEV expandiu suas operações no Caribe através de uma aliança estratégica com a E. León Jimenes S.A..

Atualmente a AmBev tem operações em 18 países: Brasil, Canadá, Argentina, Bolívia, Chile, Paraguai, Uruguai, Colômbia, Guatemala, República Dominicana, Cuba, Equador, Peru, El Salvador, Nicarágua, Saint Vincent, Dominica e Antigua.

Estrutura de Controle Atual da AmBev

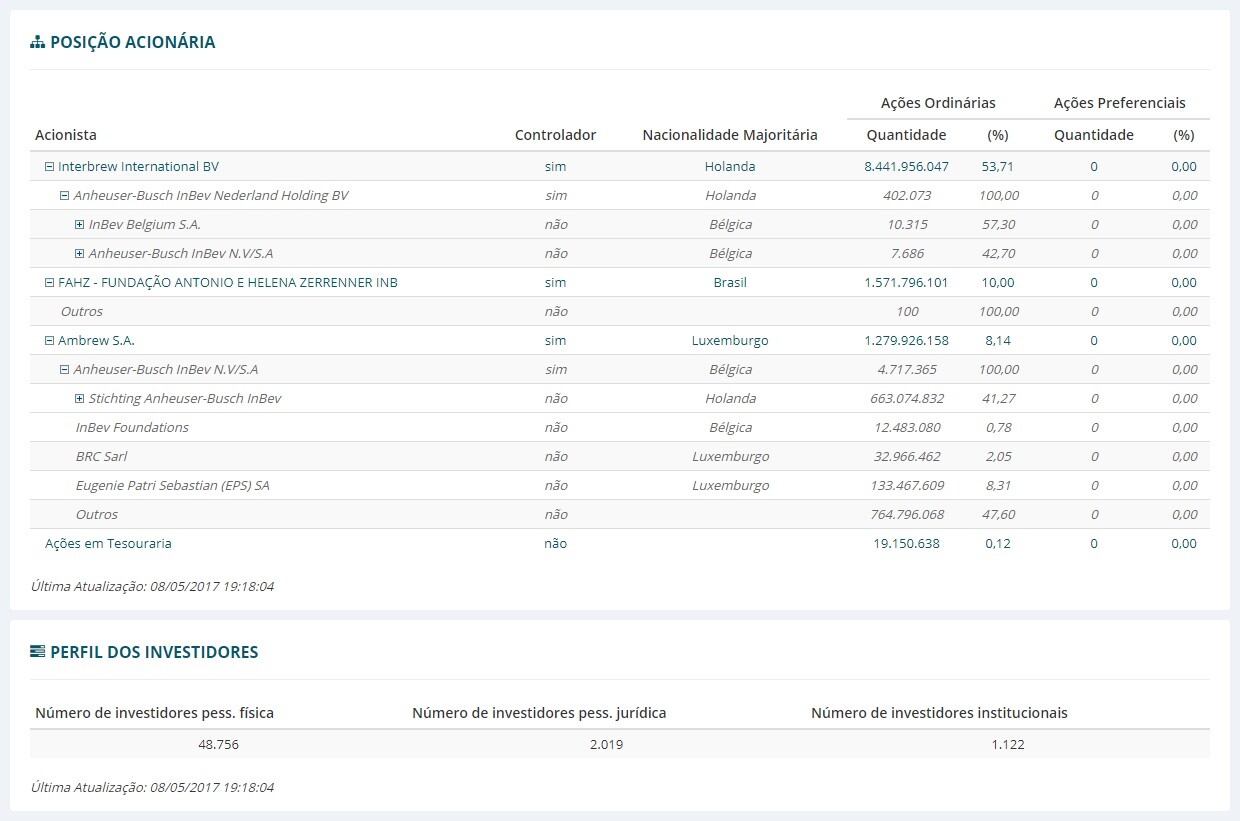

Conforme mostrado na figura abaixo, extraída do site Econoinfo, os dois acionistas controladores diretos da AmBev, a Interbrew International B.V. e a AmBrew S.A., ambas subsidiárias da Anheuser-Busch InBev, ou AB InBev, juntamente com a Fundação Antonio e Helena Zerrenner Instituição Nacional de Beneficência detinham em 08/05/2017 um conjunto 71,85% da totalidade do capital social votante.

A AB InBev é uma companhia aberta com sede em Leuven, Bélgica. É a cervejaria líder global e uma das cinco maiores companhias de bens de consumo do mundo.

A Fundação Zerrener tem como missão prestar prioritariamente assistência médica, hospitalar e educacional a empregados e dependentes de sua patrocinadora – inicialmente a Companhia Antarctica Paulista e, a partir de 1999, a AmBev e suas controladas com sede e operação no Brasil. A Fundação atua neste sentido desde setembro de 1936, com o apoio do patrimônio deixado pelo casal Helena Mathilde Ida Emma Zerrenner e João Carlos Antonio Frederico Zerrenner, este um dos fundadores da antiga Companhia Antarctica Paulista, sucedida pela AmBev.

No quadro abaixo, extraído do site Business Insider, podemos ver como a AmBev foi inserida no maior grupo cervejeiro do mundo.

A 3G Capital (Jorge Paulo Lemann, Marcel Herrmann Telles, e Carlos Alberto Sicupira) faz parte do controle da AmBev através da AB InBev. Jorge Paulo Lemann, o homem mais rico do Brasil e o 22o. mais rico do mundo segundo a Forbes, é conhecido como o “dono da AmBev”. A 3G Capital também possui participação em outros empresas como a Burger King e Heinz. Mas qual é a real participação da 3G no grupo Ab InBev?

Podemos ter uma ideia clara da participação do trio de investidores brasileiro analisando a estrutura de controle da Ab InBev apresentada neste link. A figura abaixo apresenta a estrutura.

Podemos ver que a Stichting AK Netherlands é detentora de 34,29% da Ab Inbev e a mesma possui 50% de participação da EPS Participations e 50% da BRC Luxemburg. A BRC por sua vez é controlada pelo trio de investidores brasileiros que detém 83,22% do total de ações através da S BR Global. Na S BR Jorge, Paulo Leman tem uma participação de 55,34%, Marcel Herrmann Telles tem uma participação de 24,73% e Carlos Alberto Sicupira uma participação de 19,93%.

História de Fusões e Aquisições da AmBev

1999: Fusão Antarctica + Brahma

Fonte: Revista Gestão

A Brahma era uma companhia controlada pelos senhores Jorge Paulo Lemann, Marcel Herrmann Telles e Carlos Alberto da Veiga Sicupira por meio de algumas companhias controladoras (o “Grupo Braco”), que detinham em conjunto uma participação votante de 55,1% na Brahma antes da operação Brahma-Antarctica. Já a Antarctica era controlada pela Fundação Zerrenner, que detinha 88,1% da participação votante na Antarctica antes de a operação Brahma-Antarctica acontecer.

A criação da AmBev consistiu em uma aliança da Brahma e da Antarctica e foi realizada no decorrer de 1999 e 2000. Como resultado da aliança, a AmBev tornou-se titular de 55,1% das ações com direito a voto da Brahma e de 88,1% das ações votantes da Antarctica, enquanto o Grupo Braco e a Fundação Zerrenner possuíam, respectivamente, 76% e 24% das ações votantes da AmBev. Subsequentemente, os acionistas minoritários da Antarctica (setembro de 1999) e da Brahma (setembro de 2000) trocaram suas ações da Antarctica e da Brahma por ações da AmBev, fazendo com que ambas as companhias se tornassem subsidiárias integrais da AmBev.

A união da Antarctica com a Brahma ocorreu num momento em que o mercado brasileiro de cerveja começava a dar sinais de estagnação e o de refrigerantes apresentava um quadro de contínua perda de mercado das marcas líderes para as marcas independentes. O mercado de cerveja vivia ainda uma guerra entre empresas rivais, que eram obrigadas a fazer elevados investimentos em marketing para manter a participação de mercado. O cenário era, assim, desafiador: por um lado, sobreviver num mercado estagnado e recessivo, com tendência à redução do poder de compra e de consumo, aliada ao crescente poder de penetração de mercado das marcas independentes; por outro lado, defender-se de concorrentes estrangeiros e tentar competir no mercado internacional com marcas líderes mundiais já consolidadas no mercado.

A união entre as duas empresas foi apresentada como uma fusão entre iguais para aumentar a competitividade, ganhar escala para crescer e internacionalizar-se. Até a aprovação final em 30 de março de 2000 pelo SBDC foram várias as batalhas travadas contra concorrentes e 273 dias de esforços visando convencer os órgãos de análise, os consumidores e a opinião pública em geral sobre a importância estratégica da união das duas concorrentes para a economia brasileira, que deu origem à “primeira multinacional verde-amarela”, num discurso nacionalista

O CADE impôs restrições para diminuir a participação das marcas da empresa no mercado interno, consideradas maiores do que as esperadas, mas acatadas pela empresa. Dentre essas restrições, a de maior impacto foi a obrigação da AmBev de vender a marca de cerveja Bavária e cinco de suas fábricas, a fim de oferecer infra-estrutura operacional e logística à empresa compradora para que ela se fixasse no mercado, preservando assim um mínimo de concorrência no segmento cervejeiro. A empresa canadense Molson adquiriu a marca Bavária e mais tarde a Kaiser, aquisição na qual competiu com a Interbrew.

Pode-se dizer que foi uma aquisição da Antárctica pela Brahma, em razão da vulnerabilidade econômico-financeira da primeira no momento da união, estruturada como uma fusão para evitar a tributação dos acionistas na negociação. Foi uma fusão doméstica, envolvendo duas empresas brasileiras, motivada por fatores estratégicos e operacionais, principalmente a busca por sinergias e o crescimento internacional.

2004: Fusão Interbrew + AmBev

Fonte: Exame

Em agosto de 2004, a AmBev e a Interbrew (como era à época denominada), uma cervejaria belga, concluíram uma combinação de negócios que envolveu a incorporação de uma controladora indireta da Labatt, uma das cervejarias líderes do Canadá, na AmBev. Ao mesmo tempo, os acionistas controladores da AmBev concluíram a conferência de todas as ações de uma controladora indireta que detinha participação representativa de controle na AmBev para a Interbrew em troca de ações recém-emitidas da Interbrew. Após essa operação, a Interbrew alterou sua denominação social para InBev (e, desde 2008, para A-B InBev) e tornou-se a acionista majoritária da AmBev por meio de subsidiárias e controladoras.

Depois de cinco meses de negociação, a complexa troca de ações e ativos entre a AmBev e a Interbrew resultou na compra da companhia brasileira. Anunciado em 3/3/2004 com conferências em Bruxelas e em São Paulo, o acordo tornou o grupo belga acionista majoritário da cervejaria brasileira, com 71% do capital votante e 51,6% do capital total. Apesar de majoritária, a Interbrew concordou em manter a gestão compartilhada da AmBev até 2019, prazo que poderá ser renovado. A operação não criou nenhuma nova empresa: tanto AmBev quanto Interbrew continuam operando independentemente.

O controladores da AmBev saíram da sociedade ao venderem para a Interbrew a Braco S/A, empresa que detinha 52,8% do capital votante da cervejaria brasileira. Em troca, os donos da Braco receberam 24,64% do capital da Interbrew e o direito de participar das decisões do grupo europeu com 50% dos votos do conselho de administração. Isso significou que a fatia brasileira das ações da cervejaria belga não ficou nas mãos da AmBev mas sim de seus ex-controladores.

Em troca do repasse do capital para os belgas, a AmBev recebeu ativos do grupo Interbrew: a cervejaria canadense Labatt, participações na Femsa Cerveza S/A, do México, e na Labatt USA, nos Estados Unidos.

2008: Fusão InBev + Anheuser-Busch

Fonte: G1

A InBev comprou a rival americana Anheuser-Busch, dona da marca Budweiser, por US$ 52 bilhões. Com a aquisição, a empresa se tornou-se líder mundial na indústria cervejeira e uma das cinco maiores empresas de produtos de consumo do mundo. O anúncio da compra foi feito em 14/07/2008. Depois de resistir à ofensiva da InBev durante um mês e recusar uma oferta de US$ 46 bilhões, o conselho de administração da Anheuser-Busch aceitou a oferta de cerca de US$ 70 por ação.

A operação enfrentou uma forte resistência dentro dos EUA, onde a Budweiser é vista como um produto tipicamente nacional. Os políticos locais não foram exceção. Na época, o governador de Missouri, Matthew Blunt, afirmou estar “muito preocupado” e pediu que as autoridades antitruste dos EUA entrem em ação. O próprio, Barack Obama, candidato democrata à Presidência na ocasião, chegou a declarar que seria “uma vergonha se estrangeiros se tornarem donos da Bud”.

No entanto, não foi a primeira vez que uma grande cervejaria americana foi arrebatadas por estrangeiros. Em 1999, a Miller foi comparada pelos sul-africanos da SAB, e em 2005 a empresa canadense Molson adquiriu a Adolph Coors.

A fusão criou uma nova empresa: “Anheuser-Busch InBev” com marcas como Stella Artois, Beck´s e Budweiser. Antes da fusão, o grupo InBev era a segunda maior cervejaria do mundo em volume de vendas, e perdia apenas para a britânica SABMiller. Já a americana Anheuser-Busch era a terceira maior cervejaria do mundo e líder nos Estados Unidos, onde monopoliza 48,5% do mercado com marcas populares como a Budweiser e a Bud Light, entre outras.

2015: Fusão AB InBev + SABMiller

Fonte: G1

Em Novembro de 2015 a Anheuser-Busch InBev anunciou o fechamento de um acordo para a compra da SABMiller. O Conselho de Administração da cervejaria britânica SABMiller aceitou o acordo em 29/07/2016. O negócio foi avaliado em mais de US$ 100 bilhões. A oferta de compra foi lançada no final do ano passado, mas a AB InBev aumentou a sua oferta pela rival britânica, compensando parcialmente a desvalorização da libra esterlina provocada pela vitória do Brexit.

Desde a primeira aproximação, “muitos fatores afetaram o valor da proposta, sobretudo, o impacto do voto a favor do Brexit sobre a libra esterlina”, admitiu o presidente da SABMiller, Jan do Plessis, citado no comunicado.

A AB InBev aceitou uma série de concessões para obter a autorização da UE, entre elas a se desfazer da maioria dos negócios da SABMiller na Europa – incluindo as marcas Foster’s e Grolsch – e de se desvincular da cervejaria japonesa Peroni.

A nova gigante de cervejas combinará as marcas Budweiser, Stella Artois e Corona, da AB InBev, com Peroni, Grolsh e Pilsner Urquell, da SABMiller, diminuindo as principais competidoras como Heineken e Carlsberg. Ao comprar a SABMiller, a AB InBev adicionaria mercados da América Latina como Colômbia e Peru e entraria na África em um momento em que alguns de seus mercados domésticos como os Estados Unidos estão enfraquecendo, conforme consumidores favorecem cervejas artesanais e drinks.

Vale a Pena Investir na AmBev?

A AmBev (ABEV3) é uma das maiores empresas do Brasil e do mundo, tendo resultados bastante positivos nos últimos anos e um domínio de marketshare elevado.

A adoção de um modelo de gestão enxuto usando de métodos como o orçamento base zero implementado seguindo a cultura da 3G capital do trio Jorge Paulo Lemann, Marcel Telles e Alberto Sicupira, tem feito empresa manter um olhar bastante positivo do mercado por muito tempo.

Dessa forma temos uma empresa que combina uma gestão eficiente, controle rigoroso de custos e um reconhecimento de marca que permite um elevado domínio do mercado.

Confira como é o SAC da Ambev.

Como aprender operar opções de uma vez por todas!!!

Em 2020, o método “Double PUT Double CALL” do Clube do Pai Rico proporcionou ao Carlos Augusto Lippel um retorno de +21,83% (contra +2,92% do Ibovespa no mesmo período). Nada mau para uma estratégia que envolve pouco risco e te permite alavancar os resultados não é mesmo? Não perca tempo, as inscrições para o curso estão liberadas. Um curso criado com todo o carinho, na tentativa de entregar da forma mais simples, objetiva e direta possível, todo o conhecimento necessário para que você também possa adotar a estratégia que uso há anos.

Carlos Augusto Lippel é proprietário do Clube do Pai Rico, site que mantem há 19 anos e onde compartilha o conhecimento financeiro que adquiriu em toda sua jornada.

Primeira ação que comprei e que continuo comprando. Eu mesmo prefiro uma proibida ou uma itaipava por conta do preço, antes ficava com peso na consciência “porra, compro ações dessa empresa, mas não consumo o produto”, aí parei para pensar que deve tomar são os outros que sustentam o lucro, eu mesmo vou na melhor opção para o meu bolso.

Eu só compro Brahma, rs.

Me preocupa a qualidade das cervejas da AmBev. Como consumidor, além de ter ações, tenho preferido Heineken e Petrópolis.

Eu adoro a Bud, que não uma “AmBev” original mas é do mesmo grupo, contudo sou meio pão duro e só compro Brahma, rs

Olá Uó,

Muito bom o texto!

A Ambev cresceu muito, mas está patinando atualmente.

Mas como é muito bem administrada e domina o mercado, a qualquer momento volta a crescer.

Abçs!

Opa I.I.

A Ambev tem um modelo de gestão copiado no mundo todo. Continuará sendo uma boa empresa, mas pode ser que a rentabilidade passada não se repita.

Valeu!

Buenas, Uó! Sigo sócio… e consumidor. Na real, mais consumidor do que sócio! kkkkk

kkk

Muito bom post UÓ,

Sou sócio dessa empresa. É muito bem administrada.

Abraços.

Fala Cowboy!

Difícil encontrar alguém no mercado de ações que não tem um pouquinho de ABEV3 na carteira.

Abraço!

Olá Uó!

Por enquanto, sigo sócio! rsrs

Tamo junto!

Uó, você não respondeu a pergunta do post. Vale a pena?

O post é muito completo e interessante. Parabéns pelas informações.

Apenas para registro, invisto na Ambev através de aportes esporádicos desde 2013. Meu retorno atual é de 0,70% ao mês, calculado através da taxa interna de retorno (TIR), praticamente empata com a inflação média do período que gira em torno de 0,60% ao mês.

Minha opinião para seu questionamento é que vale a pena. Apesar de ter dado um retorno relativamente baixo nos últimos anos (com a bolsa e a economia passando por uma loucura total), entendo que a empresa oferece boa relação risco-retorno e ótimas perspectivas de longo prazo. (ATENÇÃO, ISSO NÃO É UMA RECOMENDAÇÃO DE INVESTIMENTO)

Abraços

Fala E.I.!

Quanto tempo.

Então, eu também não faço recomendações, deixo isto para Suno que é certificada para tal. O que você disse é verdade, a AMBEV tem empatado com a renda fixa e tem gente que afirma que perde da renda fixa. Mas são análises que dependem do horizonte de investimento.

Particularmente tenho um investimento programado na corretora Rico que executa uma compra de Ambev e uma compra de Cielo todo mês na ordem de 400 reais cada uma. É uma forma que encontrei de fazer uma poupança para o Uozinho sem olhar preço.

Contudo se for olhar preço, creio que a compra boa estaria em um patamar um pouco mais abaixo, a própria Suno especifica no seu relatório qual seria o valuation mais atrativo para a ABEV3. Vale a pena dar uma conferida lá.

Grande abraço!

Sou grande fã dos caras! Pode falar que o “Sonho grande” é chapa-branca, mas os caras tem uma história mto boa e esse livro é mto bom!

Meu conhecimento ainda é muito raso em ações, mas sem dúvidas seria uma empresa que abriria posição!

O que quer dizer com “chapa-branca”? rs

Vale muito, mas hj ela está extremamente cara… entregando uma ml de apenas 4%